不動産取得税とは:計算と納税の流れ

不動産取得税は、新たに不動産を購入する際に発生する重要な税金です。この記事では、不動産取得税の計算方法と納税の流れについて詳しく解説します。税金の計算基準、軽減措置の適用条件、そして納税義務者や納税期限など、不動産取得時に把握しておくべき重要なポイントを網羅しています。

不動産取得税計算の基本式

不動産取得税の計算は、取得した不動産の評価額に基づいて行われます。この評価額は、不動産の所在地、種類、面積などによって決定されます。計算式は、評価額に特定の税率を乗じることで算出され、その税率は地方自治体によって異なる場合があります。また、取得税の計算には様々な軽減措置が適用されることもあるため、具体的な計算にはこれらの要素を考慮する必要があります。不動産取得時の税金計算は複雑であり、正確な情報を得るためには専門家のアドバイスが有効です。

課税対象となる不動産の範囲

不動産取得税の課税対象となる不動産の範囲は、土地や建物など、実質的に所有権が移転する全ての不動産に及びます。これには住宅、商業ビル、工場、土地などが含まれ、取得の形態や目的に関わらず課税されることが一般的です。ただし、特定の条件下では課税対象外となる場合もあります。例えば、一定の基準を満たす住宅の取得や、公共事業に関連する土地の取得などがそれに該当する場合があります。正確な課税対象の範囲を理解することは、不動産取得時の財務計画において重要です。

納税義務者と納税期限

不動産取得税の納税義務者は、不動産を取得した個人や法人です。この税金は、不動産の所有権移転が確定した時点で発生し、納税義務者は通知を受けた後、指定された期限内に税金を納付する必要があります。納税期限は自治体によって異なり、通常は税金通知書を受け取ってから数ヶ月の間に設定されます。期限を過ぎると延滞金が発生するため、期限内の納税が重要です。

不動産取得税の軽減措置

不動産取得税には、様々な軽減措置が存在します。これらの措置は、住宅取得者や中小企業者など特定の条件を満たす場合に適用されることが多いです。例えば、新築住宅の取得やエコフレンドリーな住宅の取得に対しては、税率の軽減や非課税の特例が設けられています。また、都市計画地域内での不動産取得に対する軽減措置もあります。これらの制度は、不動産取得時の負担を軽減するために有効に活用できますが、詳細な条件や手続きについては専門家のアドバイスを受けることが推奨されます。

まとめ

この記事では、不動産取得税の基本的な計算方法と納税の流れについて詳細に解説しました。不動産取得時の税金計算のポイント、軽減措置の条件、納税義務者の確認、そして納税期限の重要性など、不動産取得に際して知っておくべき重要な情報を網羅しました。これらの情報を活用して、スムーズな不動産取得を実現しましょう。

オンラインでの無料コンサルティング実施中です!

・将来に向けた資産整理が必要だと感じている…

・自分自身の死後の様々な処理について、家族と話し合う必要性を感じている…

・老後の住まいや身の振り方について家族と相談する必要を感じている…

・自宅のリフォームを検討する必要を感じている…

・自分のための介護施設について情報収集を行う必要を感じている…

このようなお悩みを感じてる場合は、先ずはお気軽にお問い合わせ下さい!

お気軽にお問い合わせください。0120-971-063受付時間 10:00-18:00 [ 日・祝日除く ]

不動産や住まいの売却をお考えのオーナー様へ

現在、不動産市場では売却物件が不足しており、さまざまな物件が求められています。

マンション・戸建て・投資用物件など、売却を検討されているオーナー様へ向けて、スムーズな売却をサポートいたします。

◎こんなお悩みはありませんか?

・適正な売却価格が分からない

・できるだけ早く売却したいが、手続きをスムーズに進めたい

・賃貸中のまま売却できるのか知りたい

・売却と同時に住み替えを考えている

私たちは不動産売却に関する疑問や不安を解消し、最適な売却プランをご提案します。

◎不動産売却を成功させるために、私たちができること

・市場調査に基づく適正価格のご提案

・投資家・購入希望者ネットワークを活用し、早期売却を目指す

・オーナーチェンジ売却も対応可能(賃貸中の物件も売却できます)

・売却と住み替えの同時進行をサポート

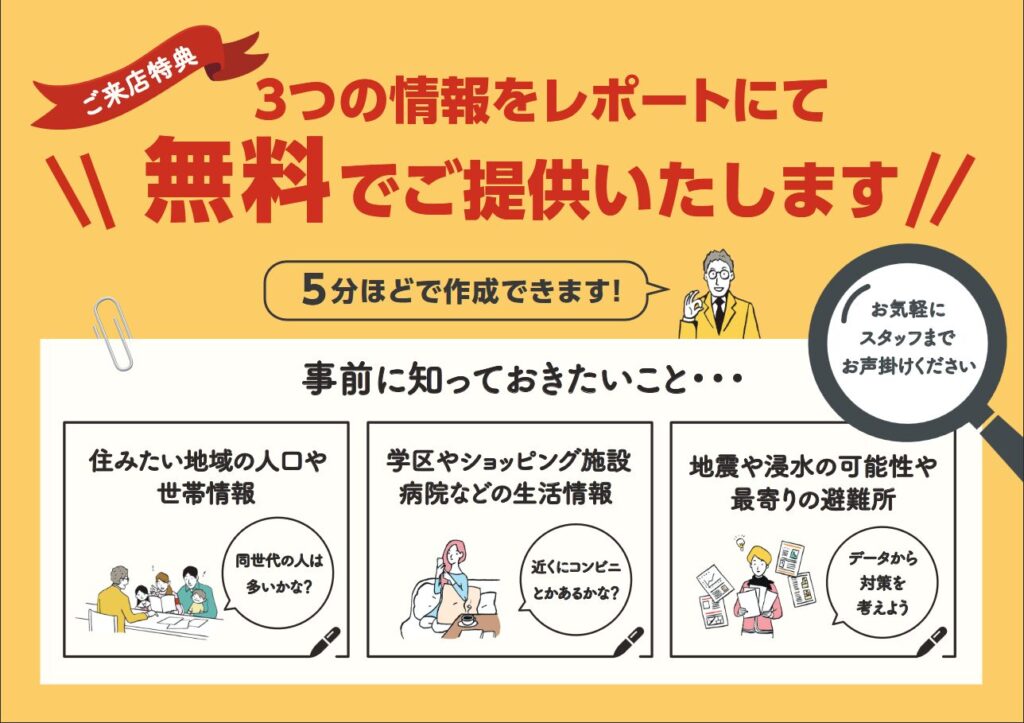

◎不動産売却をお考えの方へ、無料レポートをプレゼント!

売却を検討されているオーナー様に向けて、「売却成功のための3大ポイント」 をまとめた特別レポートを無料でご提供いたします!

お客様の物件をより有利に売却するための、役立つ情報を短時間でお渡しできます。

◎わずか5分で作成!

「今すぐ売るわけではないけれど、まずは情報収集から始めたい」そんな方も大歓迎です!この機会にぜひ、お気軽にご相談ください。

▼詳しい情報・無料査定のお問い合わせはこちら

コメント